Разница между Базелем 1 2 и 3

Share

Share

Ключевая разница - Базель 1 против 2 против 3

Базальные соглашения вводятся Базельским комитетом банковского надзора (BCBS), комитетом банковского надзора, который был учрежден управляющими центральных банков стран Группы десяти (G-10) в 1975 году. Основная цель этого комитета заключается в том, чтобы предоставить руководящие принципы для банковского регулирования. До настоящего времени BCBS выпустил 3 соглашения, которые называются «Базель 1», «Базель 2» и «Базель 3», с целью повышения доверия к банкам путем усиления банковского надзора во всем мире. Ключевая разница между Базель 1, 2 и 3 заключается в том, что Базель 1 создан для определения минимального соотношения капитала и активов, взвешенных с учетом риска, для банков, тогда как Базель 2 создан для введения надзорных функций и дальнейшего усиления минимального требования к капиталу, а Базель 3 для удовлетворения потребностей. для буферов ликвидности (дополнительный слой капитала).

СОДЕРЖАНИЕ

1. Обзор и основные отличия

2. Что такое Базель 1

3. Что такое Базель 2

4. Что такое Базель 3

5. Сравнение бок о бок - Базель 1 против 2 против 3

6. Резюме

Что такое Базель 1?

Базель 1 был выпущен в июле 1988 года, чтобы обеспечить основу для управления рисками с точки зрения достаточности капитала банка. Главной заботой здесь была достаточность капитала банков. Одной из главных причин этого стал долговой кризис в Латинской Америке в начале 1980-х годов, когда комитет понял, что коэффициенты капитала международных банков со временем уменьшаются. Было заявлено, что минимальное отношение капитала к взвешенным с учетом риска активам в размере 8% вступает в силу с 1992 года..

Базель 1 также уточнил общие положения, которые могут быть включены в расчет минимально необходимого капитала.

Например. Соглашение определило руководящие принципы о том, как распознать последствия многостороннего взаимозачета (соглашение между двумя или более банками о взаиморасчете по нескольким операциям, так как это экономически выгодно и экономит время, а не индивидуально) в апреле 1995 г..

Что такое Базель 2?

Основная цель Базеля 2 состояла в том, чтобы заменить минимальные требования к капиталу необходимостью проведения надзорного анализа достаточности капитала банка. Базель 2 состоит из 3 столбов. Они есть,

- Минимальные требования к капиталу, которые стремились разработать и расширить стандартизированные правила, изложенные в Базеле 1

- Надзорный анализ достаточности капитала учреждения и внутренней оценки процесса

- Эффективное использование раскрытия информации в качестве рычага для укрепления рыночной дисциплины и поощрения правильной банковской практики

Новая структура была разработана с целью улучшить способ, которым нормативные требования к капиталу отражают основные риски, и лучше реагировать на финансовые инновации, которые произошли в последние годы. Изменения, направленные на поощрение и поощрение постоянных улучшений в измерении и контроле рисков.

Что такое Базель 3?

Потребность в обновлении Базеля 2 была особенно ощутима в связи с финансовым крахом Lehman Brothers - глобальной компании, предоставляющей финансовые услуги, которая была объявлена банкротом в сентябре 2008 года. Подводные камни в корпоративном управлении и управлении рисками привели к разработке этого соглашения, которое будет вступает в силу с 2019 года. Банковский сектор вступил в финансовый кризис со слишком большим рычагом и неадекватными буферами ликвидности. Таким образом, основной целью Базеля 3 является определение дополнительного уровня общего капитала (буфер сохранения капитала) для банков. При нарушении ограничивает выплаты, чтобы соответствовать минимальным требованиям к общему капиталу. Кроме того, следующие рекомендации также включены в Базель 3.

- Антициклический буфер капитала, который накладывает ограничения на участие банков в общесистемных кредитных бумах с целью уменьшения их потерь в кредитных операциях

- Коэффициент левериджа - минимальная сумма капитала, поглощающего убытки, относительно всех активов банка и забалансовых рисков, независимо от взвешивания риска

- Требования к ликвидности - минимальный коэффициент ликвидности, коэффициент покрытия ликвидности (LCR), предназначенный для предоставления достаточных денежных средств для покрытия потребностей в финансировании в течение 30-дневного периода стресса; долгосрочный коэффициент, коэффициент чистого стабильного финансирования (NSFR), предназначенный для устранения несоответствий по срокам погашения по всему балансу

- Дополнительные предложения для системно значимых банков, включая требования к дополнительному капиталу, увеличенному условному капиталу и усиленным механизмам трансграничного надзора и разрешения

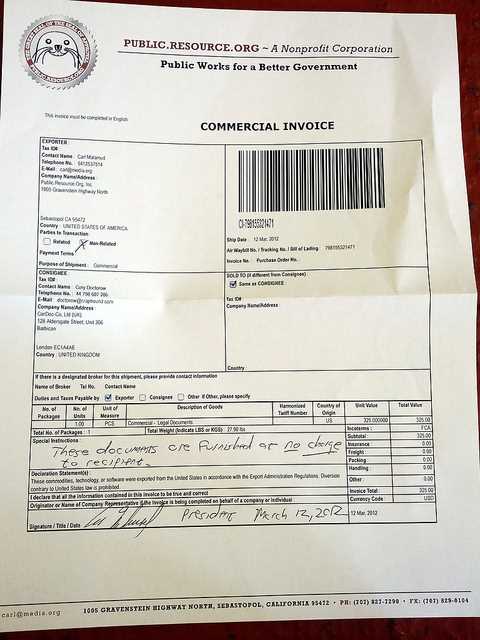

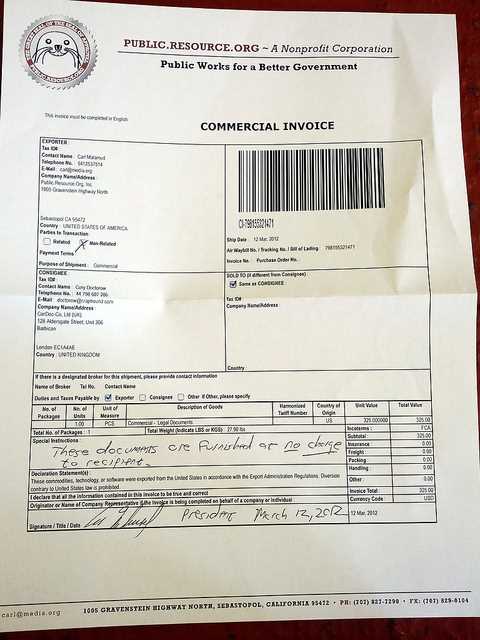

Рисунок _1: Критерии кредитования банков были основным фактором финансового кризиса в 2008 году

В чем разница между Базелем 1 2 и 3?

Базель 1 против 2 против 3 | |

| Базель 1 | Базель 1 был сформирован с главной целью перечисления минимальных требований к капиталу для банков. |

| Базель 2 | Базель 2 был создан для введения надзорных функций и дальнейшего усиления требования к минимальному капиталу. |

| Базель 3 | Основное внимание в Базеле 3 было уделено определению дополнительного буфера капитала, который будет поддерживаться банками. |

| Фокус риска | |

| Базель 1 | Базель 1 имеет минимальный фокус риска из 3 соглашений. |

| Базель 2 | Базель 2 представил трехуровневый подход к управлению рисками. |

| Базель 3 | Оценка риска ликвидности в дополнение к рискам, изложенным в Базеле 2, была введена Базелем 3. |

| Рассмотренные риски | |

| Базель 1 | Только кредитный риск рассматривается в Базеле 1. |

| Базель 2 | Базель 2 включает в себя широкий спектр рисков, включая операционные, стратегические и репутационные риски. |

| Базель 3 | Базель 3 включает риски ликвидности в дополнение к рискам, введенным Базелем 2. |

| Предсказуемость будущих рисков | |

| Базель 1 | Базель 1 ориентирован на прошлое, поскольку рассматривал только активы в текущем портфеле банков. |

| Базель 2 | Базель 2 ориентирован на перспективу по сравнению с Базелем 1, так как расчет капитала чувствителен к риску. |

| Базель 3 | Базель 3 смотрит в будущее, поскольку макроэкономические факторы окружающей среды рассматриваются в дополнение к критериям отдельных банков. |

Резюме - Базель 1 против 2 против 3

Разница между соглашениями Базель 1, 2 и 3 в основном связана с различиями между их целями, с которыми они были созданы для достижения. Несмотря на то, что они сильно различаются в стандартах и требованиях, которые они представили, все 3 ориентированы таким образом, чтобы управлять банковскими рисками в свете стремительно меняющейся международной деловой среды. С достижениями в области глобализации банки взаимосвязаны во всем мире. Если банки берут на себя неисчисленные риски, могут возникнуть катастрофические ситуации из-за огромного количества привлеченных средств, и негативное влияние может быть вскоре рассеяно среди многих стран. Финансовый кризис, начавшийся в 2008 году, который привел к существенным экономическим потерям, является самым своевременным примером этого..

Ссылка:

1. «История Базельского комитета». История Базельского комитета. Н.П., 09 октября 2014 г. Веб. 16 февраля 2017.

2. «Пример из практики: крах Lehman Brothers». Investopedia. N.p., 03 марта 2016 г. Web. 16 февраля 2017.

3. «Базельское соглашение». Investopedia. Н.П., 15 мая 2007 г. Веб. 20 февраля 2017.

4. Амадео, Кимберли. «Что вызвало финансовый кризис 2008 года и могло ли это случиться снова?» Баланс. Н.п., н.д. Web. 20 февраля 2017.

Изображение предоставлено:

1. «Субстандартные ипотечные кредиты, 1996–2008 годы». Национальная комиссия по причинам финансово-экономического кризиса в США - Заключительный отчет Национальной комиссии по причинам финансово-экономического кризиса в США, с. 70 рисунок 5.2 (общественное достояние) через Wikimedia Commons